Банк — это не место куда ходят люди, а что они могут сделать

Недавно «Сбербанк» трансформировался из обычного банка в экосистему, которая охватывает почти все сферы жизни людей. Другие банки тоже идут по этому пути. Но есть и те, которые застряли где-то в 20 веке и не развиваются. Давайте разберемся, что делать классическим банкам, когда все вокруг только и говорят что о новом «Сбере».

Как развиваются банки

500 лет банки строили работу вокруг оборота наличных денег. Чтобы сходить в магазин, снимали и несли с собой мешок налички, а чтобы отправить деньги в другой город, полдня стояли в очереди в отделении. Но за последние лет 15 модель банков изменилась из-за цифровых технологий. Они проникают во все сферы жизни, в том числе и в отношения людей с деньгами.

5,19 миллиарда человекпользуются мобильными телефонами Это на 2.4% по сравнению с 2019-м |

6 часов 43 минуты в деньв среднем люди проводят в интернете |

Люди не расстаются со смартфонами, умными часами и компьютерами и хотят, чтобы все было под рукой. И это значит — пользоваться услугами банка 24/7: перевести деньги в любой момент, посреди ночи оплатить доставку еды, купить что-нибудь в интернете или взять кредит прямо из дома.

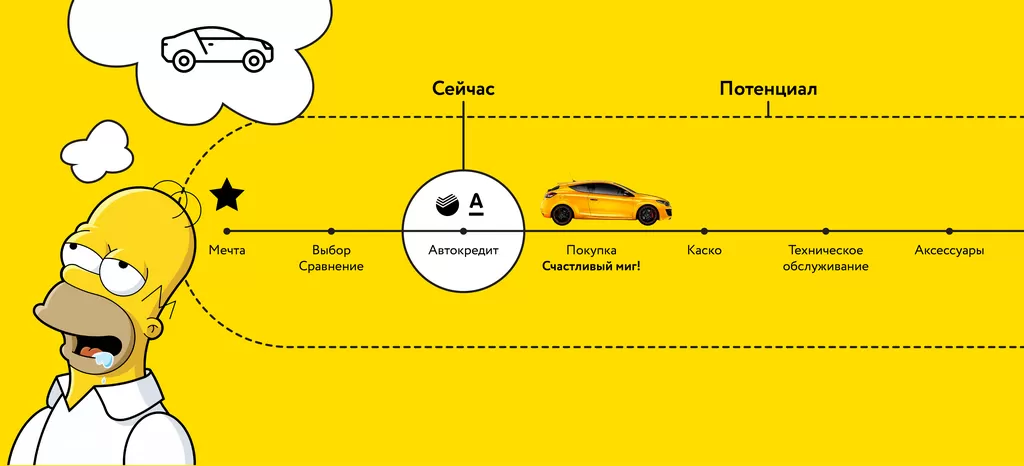

Но часто банки начинают взаимодействовать с клиентами только на этапе возникновения потребности в банковском продукте: кредите, лизинге, депозите или другом. Из-за этого банки теряют потенциальный точки контакта с клиентами.

Вот человек задумывается о покупке машины, и точка контакта с банком — кредитование. Хотя покупка машины — промежуточная точка в потребностях, связанных с деньгами

Чтобы взаимодействовать с клиентами на разных этапах, у банков появилась необходимость перейти в онлайн. Когда все нужные сервисы работают через единую точку входа — банк, укрепляются отношения с клиентами.

Старым банкам и финкомпаниям с неповоротливой инфраструктурой сложно конкурировать с банками, которые уже полностью или частично трансформировались в цифровые. Новые бизнес-процессы, быстрая разработка и внедрение сервисов, работа с ожиданиями клиентов и расширение пакетов услуг — это то, что заставляет классические банки нервничать и искать способ быстро выйти в онлайн, чтобы не потерять клиентов.

Путь трансформации банков. Нельзя сразу же превратиться из классического банка в экосистему. Это длительный процесс, в котором выстраивается новая модель управления и процессы внутри банка

Перепрыгнуть сразу через ступеньку развития не получится: это полная перестройка модели управления банком. Поэтому иногда проще создать альтернативный новый банк, чем приводить в порядок все, что накопилось за десятки лет. Но банкам необходимо трансформироваться, чтобы развиваться дальше в финансовую платформу, привлекать новых и не потерять старых клиентов.

Как запустить процесс трансформации банка

Трансформация предполагает, что любая услуга банка должна быть доступна онлайн, без обращения в отделение. Это касается любого финансового сервиса: карт, депозитов, вкладов, кредитов, счетов и других услуг.:

Клиенты банка — люди, которые уже доверили свои деньги или вписались в длительные финансовые отношения. Поэтому когда банк с заботой предлагает новые сервисы, доверие клиентов распространяется и на них.

Но люди любят две крайности: новые фичи и «Верните все как было». Чтобы не потерять лояльную аудиторию трансформацию лучше проводить поэтапно.

Шаг 1. Оцифровка банковских продуктов и вывод в ДБО

Классические банки выстраивали инфраструктуру операций вокруг продуктов: денежных переводов, ипотеки, карт, кредитов, страховок и других. Все это можно было сделать через один канал — отделение банка.

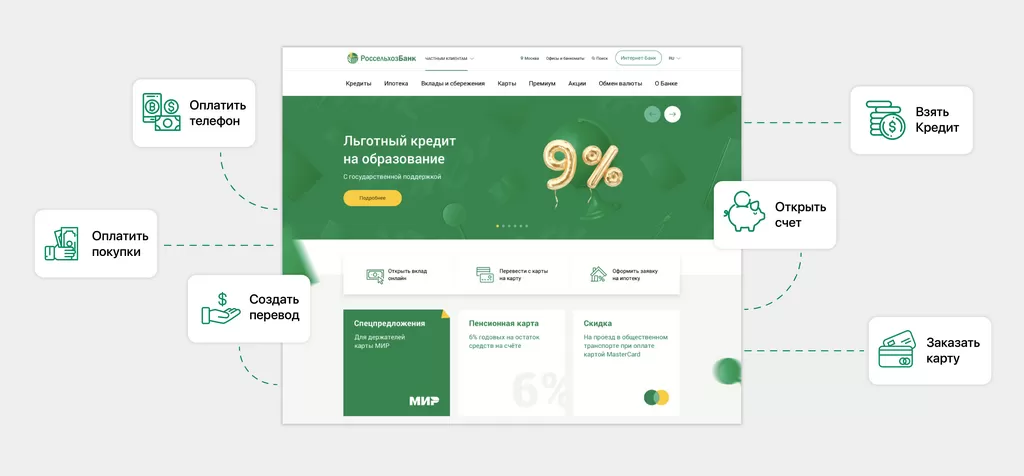

Но из-за быстрого перехода на непрерывное онлайн-обслуживание клиентов, отделения банков теряют свою значимость. Незачем куда-то идти, если открыть вклад, выписать страховку, оформить кредит или новую карту с доставкой на дом, можно через мобильное приложение или интернет-банкинг.

Людям нужна целостная система в онлайне, через которую возможно провести любую банковскую операцию и не идти в отделение банка. И чем меньше кликов понадобится, тем комфортнее

Клиенты оценивают банковские услуги не по капиталу, количеству отделений, пакетам услуг или размера ставок. Для них важнее настолько просто, быстро и безопасно можно совершить банковскую операцию здесь и сейчас.

Преимущества цифровых банков перед классическими

|

Направляют фокус на клиентов, удобство, безопасность операций и услуги в любое время. |

Создают финансовых помощников, чтобы помогать клиентам ставить цели, следить за расходами и копить на мечты. |

Быстрее адаптируются и внедряют новые продукты и сервисы. |

Поэтому трансформация в цифровой банк — это не просто фичи ради фич. Это адаптация банков к меняющемуся миру и потребностям клиентов.

Шаг 2. Синтез продуктов и услуг в сервисы вокруг клиента

Цифровой банк не должен быть роботизированным. Наоборот — его задача быть более человечным, дружелюбным и заботливым. Банк должен понимать, чем живут и увлекаются его клиенты, и предлагать то, что им действительно нужно. Это новый этап преобразования банка: когда отдельные онлайн-услуги превращаются в сервисы заботы о клиенте.

|

Онлайн-услуга |

Сервис в мире клиента |

|

Баланс счета |

Сколько у меня денег |

|

Выписка по счету |

Анализ доходов и расходов |

|

Оформление заявки на... |

Взять, открыть, получить... |

Чтобы сервисы соответствовали времени и потребностям людей, необходимо не просто создавать электронные каналы — мобильные приложения и интернет-банкинги. Куда важнее выстраивать правильную систему сервисов с пониманием ситуаций и контекста, когда люди пользуются банковским приложением. Разберем на нескольких примерах.

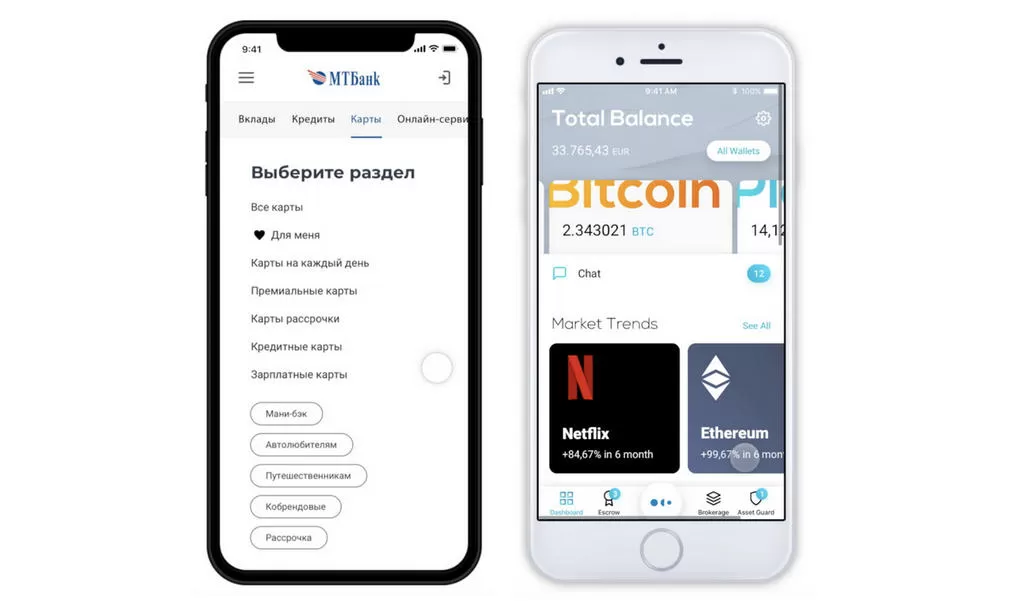

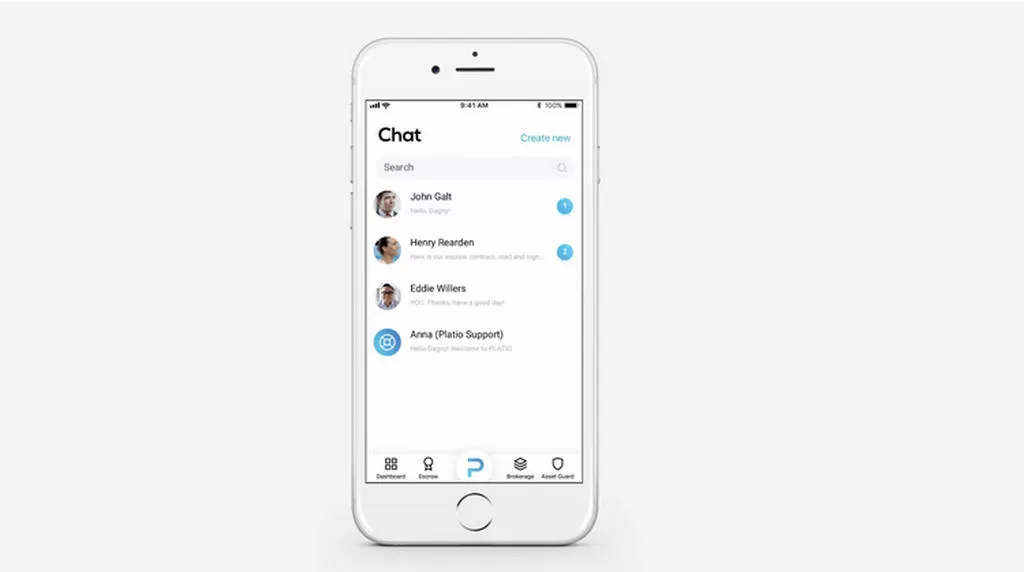

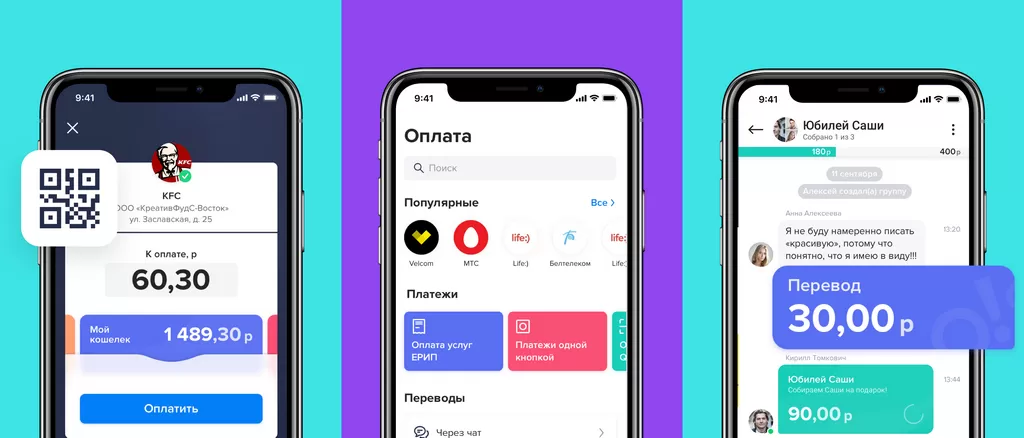

Перевод + контакты

В приложении Platio два варианта операций: привычный банковский и через чат. Пользователь выбирает нужный контакт и отправляет деньги через чат приложения:

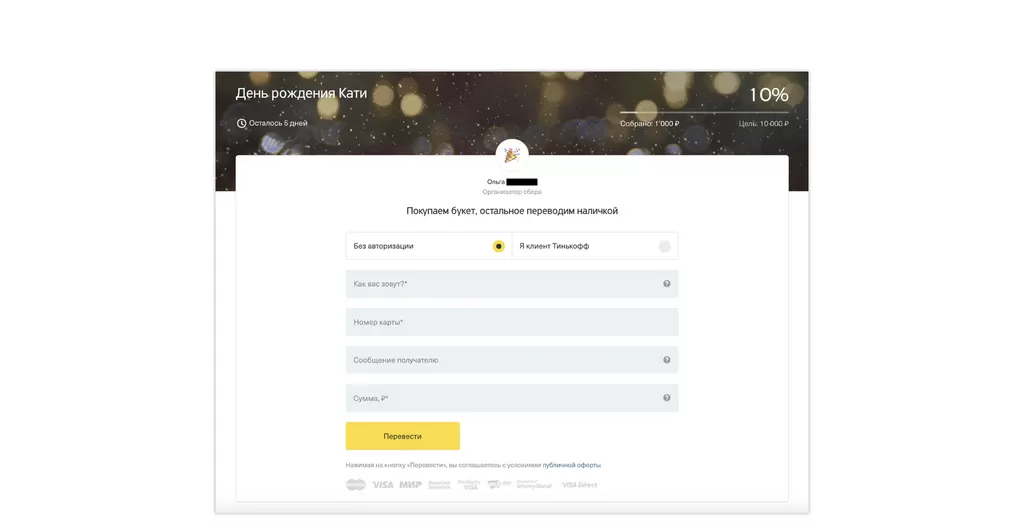

Перевод + день рождения → Сервис, чтобы скинуться на подарок

Сервис круто работает, когда нужно собрать деньги на какую-то общую цель: купить подарок другу, коллеге или поехать за продуктами на праздник. Человек указывает, зачем и сколько нужно денег, формирует ссылку и отправляет ее друзьям в мессенджерах или соцсетях.

Сервис Тинькофф-Банка, где можно указать цель, срок и сумму, которую нужно собрать

Платежи + развлечения → Оплата кино и покупок по QR-коду

Через банковские приложения или банковские сервисы по QR-коду люди оплачивают покупки, коммунальные услуги, штрафы и другие. Бонусные карты магазинов, которые подключены к системе, можно сохранить в одном приложении и пользоваться ими.

Приложение «Оплати» — кошелек белорусского банка «Белинвестбанк». Разработала Студия Райт

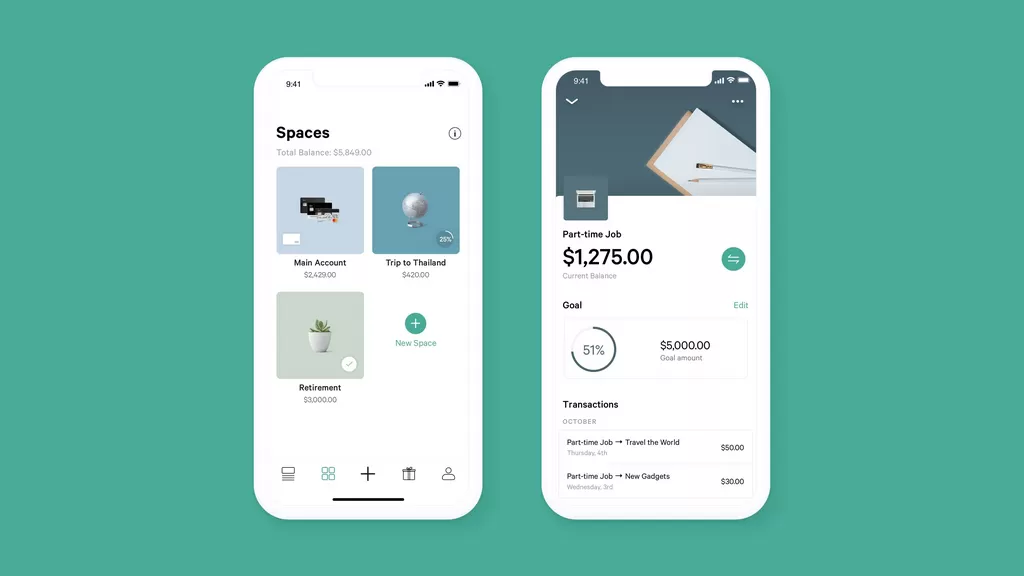

Депозиты + мечта → Копилки и цели

Через приложения люди копят на отпуск, мечты или что-то еще. Копилки помогают постоянно откладывать деньги и настраиваются по запросам: пополнять самостоятельно или автоматически, в какой валюте и сколько класть в копилку от зарплаты. Например, такой сервис есть у банка N26:

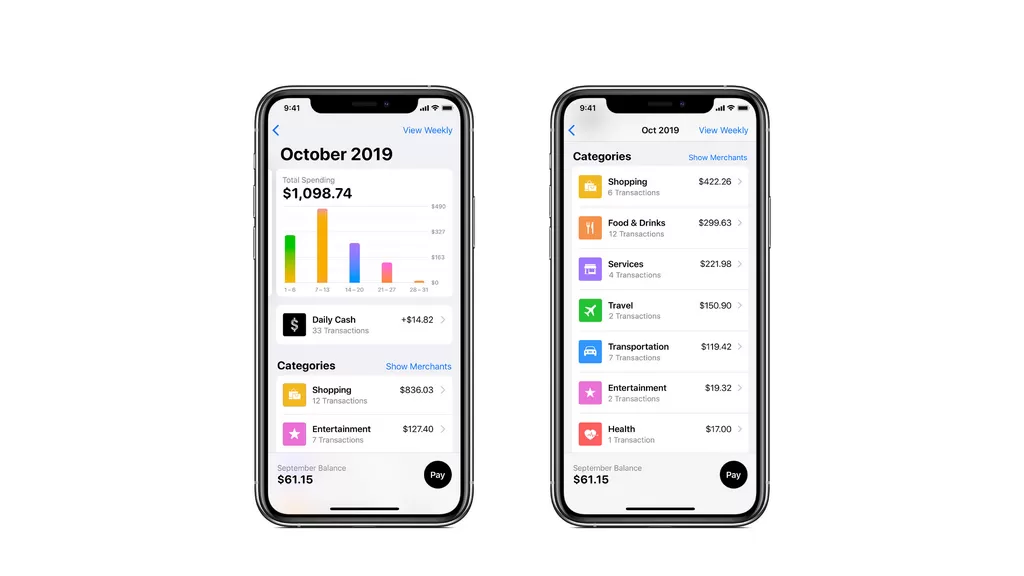

Выписка со счета + «Ой, куда я все потратила?» → Анализ личных расходов

Чтобы проанализировать расходы по категориям, больше не обязательно зарываться в выписках со счета и с калькулятором складывать, куда ушли деньги. Банки внедряют финансовых помощников, которые помогают следить за расходами и быстро анализировать растраты:

Шаг 3. Расширение экосистемы

Экосистема формируется из сервисов, с помощью которых банк закрывает потребности клиентов в различных сферах: малом бизнесе, недвижимости, мобильной связи, развлечениях, медицине, путешествиях и других.

Такое расширение экосистемы, делает банк более конкурентноспособным на рынке: клиенты понимают, что получают уникальные сервисы через единую точку, а у других банков на рынке повышается планка развития — необходимо развивать не только основные продукты, но и конкурировать за внимание клиентов.

Банки с экосистемой гибко реагируют на происходящее на рынке, вовремя реагируют и адаптируют экосистему внутри вне зависимости от основных банковских продуктов.

И что в итоге-то?

Оцифровать банковские услуги и разработать несколько отдельных приложений или банковских сервисов — недостаточно. Все это нужно привести в систему с конкретными этапами. Она поможет не терять фокус и двигаться в сторону экосистемы, которая будет знать все о клиенте и взаимодействовать с ним на основе интересов и потребностей.